Mengenal Penghasilan Neto dan Bedanya Dengan Penghasilan Bruto

Untuk masyarakat awam, penghasilan adalah banyaknya dana atau upah yang mereka terima setelah mengerjakan sesuatu. Tapi di dalam dunia akuntansi, khususnya pajak, penghasilan terbagi menjadi dua jenis, yaitu penghasilan neto dan penghasilan bruto.

Sama seperti berat yang selama ini kita kenal, arti dari neto dan bruto di dalam penghasilan pun sama. Neto lebih cenderung mengabaikan nilai bersih, sedangkan bruto adalah nilai kotor.

Tapi, kapan suatu penghasilan bisa digolongkan dalam bentuk broto dan kapan bisa digolongkan menjadi neto? Bagaimana cara menulisnya di dalam akuntansi? Temukan jawabannya dengan membaca artikel tentang penghasilan neto di bawah ini hingga selesai.

Daftar Isi

Pengertian Penghasilan Neto dan Penghasilan Bruto

Pada dasarnya, penghasilan neto adalah penghasilan yang terkena wajib pajak, atau menjadi dasar dalam perhitungan penghasilan pajak. Untuk itu, penghasilan neto ini sering disebut sebagai penghasilan kena pajak.

Sedangkan penghasilan bruto adalah semua dana yang sudah didapat oleh wajib pajak terkait pekerjaanya selama tahun pajak. Sesuai dengan namanya, penghasilan bruto adalah penghasilan kotor karena di dalamnya terdapat biaya lain.

Berdasarkan penjelasan di atas, bisa kita ketahui bersama bahwa penghasilan neto akan bisa didapat dengan cara mengurangi penghasilan bruto dengan beberapa biaya tertentu.

Untuk wajib pajak perorangan, maka berbagai biaya pengurangan tersebut mencakup tunjangan hari tua, uang pensiun, biaya jabatan, bonus, uang lembur, dan tunjangan lain serta honorarium lainnya.

Tapi untuk perusahaan, berbagai biaya yang dimaksud adalah biaya untuk memperoleh, menagih, dan memelihara pendapatan, termasuk:

- Biaya langsung atau tidak langsung yang berkaitan dengan bisnis, seperti biaya gaji, membeli bahan, gratifikasi, bonus, dan tunjangan lain dalam bentuk biaya perjalanan, biaya bunga, biaya sewa, promosi, premi asuransi, administrasi, dan pajak, kecuali pajak penghasilan.

- Pembuatan atas pengeluaran untuk bisa memperoleh harta berwujud.

- Iuran dana pensiun yang mana bentuk pendiriannya sudah disahkan oleh menteri keuangan.

- Kerugian karena adanya pengalihan harta atau penjualan.

- Kerugian karena adanya selisih kurs dari mata uang asing.

- Biaya pengembangan dan penelitian yang dilakukan di Indonesia.

- Biaya magang, beasiswa, dan pelatihan.

- Piutang tidak tertagih dengan syarat yang sudah dibebankan sebagai biaya di dalam laporan laba rugi

- Sumbangan yang diberikan untuk menanggulangi bencana nasional.

- Sumbangan untuk keperluan pengembangan dan penelitian di Indonesia.

- Biaya pembangunan infrastruktur sosial sesuai dengan peraturan pemerintah yang sudah ditetapkan.

- Sumbangan fasilitas pendidikan sesuai dengan peraturan pemerintah yang sudah ditetapkan.

- Sumbangan pembinaan olahraga sesuai dengan peraturan pemerintah yang sudah ditetapkan.

Nah, bila perusahaan malah mengalami kerugian setelah penghasilan brutonya sudah dikurangi dengan berbagai biaya lain di atas, maka kerugian akan bisa dikompensasi dengan penghasilan tahun pajak selanjutnya secara berturut-turut selama lima tahun.

Baca juga: Produk Domestik Bruto (PDB) adalah: Pengertian, Sejarah, dan Manfaatnya untuk Negara

Perbedaan Penghasilan Neto dan Penghasilan Bruto

Berdasarkan penjelasan di atas, bisa kita ketahui bahwa penghasilan neto dan bruto mempunyai perbedaan.

Dalam masyarakat, penghasilan neto seringkali disebut sebagai penghasilan pokok atau penghasilan bersih. Sedangkan penghasilan bruto adalah penghasilan kotor atau sebelum dipangkas dengan biaya lainnya.

Itu artinya, penghasilan bruto pasti akan jauh lebih banyak daripada penghasilan neto.

Penggolongan penghasilan neto dan bruto ini sangat diperlukan untuk menghitung pajak. Hasil nilai yang akan dipotong untuk wajib pajak adalah penghasilan neto. Untuk itu, setiap wajib pajak, baik itu individu ataupun perusahaan, harus mengetahui hal ini agar tidak salah.

Baca juga: Pertumbuhan Ekonomi Adalah: Pengertian, Ciri-Ciri, dan Cara Mengukurnya

Penghitungan Penghasilan Neto dari Penghasilan Bruto

Terdapat norma perhitungan penghasilan neto untuk menghitung pajak perusahaan. Norma tersebut seperti yang dijelaskan dalam Pasal 14 UU No.36 Tahun 2008 terkait PPh.

Berdasarkan peraturan tersebut, norma penghitungan penghasilan neto terbagi menjadi dua jenis yang bisa dilihat dengan berdasarkan penghasilan brutonya, yaitu:

1. Penghasilan Bruto di Bawah Rp50 Miliar

Terdapat setidaknya dua kategori untuk menghitung tarif pajak dengan penghasilan bruto hingga 50 miliar Rupiah, yakni untuk penghasilan bruto yang kurang dari 4,8 miliar Rupiah hingga 4,8 miliar Rupiah sampai 50 miliar Rupiah.

- Rumus yang bisa digunakan untuk tarif penghasilan bruto yang kurang dari 4,8 miliar Rupiah adalah 50% x 23% x penghasilan kena pajak.

- Sedangkan untuk rumus tarif pajak penghasilan bruto yang lebih dari 4,8 miliar Rupiah sampai 50 miliar Rupiah adalah [(50% x 25%) x Penghasilan Kena Pajak yang Mendapatkan Fasilitas] + (25% x Penghasilan Kena Pajak yang Tidak Mendapatkan Fasilitas).

Rumus di atas bisa kita sederhanakan menjadi (0,25 – (0,6 Miliar / Penghasilan Kotor)) x Penghasilan kena Pajak

2. Penghasilan Bruto di Atas Rp50 Miliar

Pajak penghasilan perusahaan dengan penghasilan bruto yang di atas 50 miliar Rupiah akan dihitung dengan berdasarkan ketentuan umum. Itu artinya, nilai PPh badan tetap adalah 25% dari penghasilan kena pajak.

Baca juga: Cara Menghitung Pendapatan Per Kapita Di Dalam Suatu Negara

Cara Menulis Penghasilan Neto dan Bruto Dalam Akuntansi

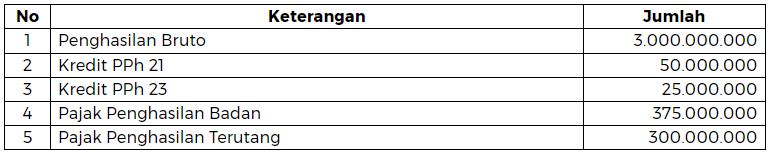

Berikut ini adalah contoh kasus yang bisa Anda jadikan panduan cara menulis penghasilan neto dan bruto dalam menentukan pajak perusahaan.

Katakanlah di tahun 2010 perusahaan X mendapatkan penghasilan kotor sebanyak 3 miliar Rupiah. Nah, untuk menentukan nilai pajak penghasilan perusahaan tersebut adalah sebagai berikut:

Kita akan menggunakan rumus tarif pajak penghasilan bruto yang kurang dari 4,8 miliar Rupiah yaitu 50% x 25% x Penghasilan Kena Pajak = 50% x 25% x 3 Miliar = Rp 375 juta

Lalu, pada periode tahun sebelumnya, perusahaan X sudah menyetorkan PPh karyawannya ke kas negara sebanyak 50 juta Rupiah dan pajak PPh pasal 23 sebanyak 25 juta Rupiah. Sehingga, pajak penghasilan terutang dari perusahaan X adalah sebagai berikut:

Rp 375 juta – Rp 50 juta – Rp 25 juta = Rp 300 juta

Nah, pajak sebanyak 300 juta Rupiah di atas bisa dicicil oleh perusahaan ke kas negara atas penghasilan badan usaha pada tahun 2009. Secara administrasi, penulisan perhitungan di atas bisa dengan menggunakan tabel di bawah ini.

Baca Juga: Gross Profit Margin: Pengertian, Rumus, Fungsi dan Contohnya

Penutup

Demikianlah penjelasan singkat dari kami tentang penghasilan neto dan cara penulisannya dalam akuntansi. Tentu dalam prosesnya akan lebih rumit dan kompleks, karena akan melibatkan banyak laporan keuangan.

Untuk itu, dibutuhkan aplikasi akuntansi khusus yang mampu membantu kegiatan proses pembukuan seperti ini. Salah satu rekomendasi software akuntansi yang patut Anda pertimbangkan adalah Accurate Online.

Software yang dikembangkan dengan basis cloud ini akan membantu Anda dalam menghitung berbagai biaya pajak dan Anda bisa langsung mengintegrasikannya dengan aplikasi pajak yang dikeluarkan oleh Direktorat Jenderal Pajak. Accurate Online pun sudah dipercaya dan diawasi langsung oleh DJP

Selain itu, Accurate Online juga akan menyediakan lebih dari 200 jenis laporan keuangan dan laporan bisnis lainnya pada Anda secara otomatis, cepat dan akurat.

Menariknya, Anda bisa langsung mencoba Accurate Online selama 30 hari gratis hanya dengan klik tautan gambar di bawah ini.