Kenapa kita membutuhkan cadangan kerugian piutang yang tidak tertagih? Jawabannya sangatlah sederhana.

Hal ini agar kita tidak harus dipusingkan lagi dengan piutang dan segala bentuk kegiatan usaha bisa terus bergerak sebagaimana seharusnya.

Selain itu, membuat cadangan kerugian piutang yang tidak tertagih juga akan membuat berbagai perusahaan mampu merencanakan dan menentukan keputusannya secara lebih strategis lagi, contohnya dalam hal menyusun anggaran.

Lantas, bagaimana cara membuat cadangan kerugian piutang? Bukankah semuanya ada ilmu dan juga prosesnya?

Untuk itu, baca terus artikel tentang cara membuat cadangan kerugian piutang ini hingga selesai.

Daftar Isi

Pengertian Cadangan Kerugian Piutang Tak Tertagih

ilustrasi cadangan kerugian piutang. source envato

Pengertian lengkap dari cadangan kerugian piutang tidak tertagih adalah cadangan yang dilakukan dan juga ditetapkan oleh pihak perusahaan karena adanya piutang yang memang tidak tertagih.

Mengutip dari Investopedia, Cadangan kerugian adalah perkiraan kewajiban perusahaan asuransi atas klaim di masa depan yang harus dibayar.

Biasanya terdiri dari aset likuid, cadangan kerugian memungkinkan perusahaan asuransi untuk menutupi klaim yang dibuat terhadap polis asuransi yang ditanggungnya. Memperkirakan kewajiban bisa menjadi tugas yang rumit.

Sedangkan definisi dari kerugian piutang adalah bentuk kerugian yang terjadi karena memang adanya prinsip bahwa piutang yang dicatatkan di dalam laporan keuangan neraca dan hanya memiliki nominal piutang yang diharapkan bisa ditagih oleh perusahaan.

Secara sederhana, bila kita menuliskannya dengan satu rumus persamaan matematika, maka kerugian piutang adalah:

Kerugian Piutang = Nominal seluruh piutang – taksiran jumlah piutang yang tidak tertagih

Berdasarkan rumus tersebut, maka bisa kita pahami bahwa cara menyajikan cadangan piutang yang tidak tertagih di dalam neraca adalah jumlah selisih seluruh piutang yang tidak tertagih dikurangi dengan estimasi piutang yang tidak tertagih.

Namun, karena laporan neraca dibuat pada setiap akhir periode, maka pada setiap akhir periode harus dilakukan penaksiran jumlah kerugian piutang tidak tertagih yang nantinya harus dibebankan pada periode laporan yang bersangkutan.

Baca juga: Laporan Neraca: Pengertian, Cara Menyusun dan Membacanya

Fungsi dan Tujuan Cadangan Kerugian Piutang

Cadangan kerugian piutang merupakan bagian penting dalam akuntansi yang bertujuan menjaga keandalan dan keakuratan laporan keuangan.

Berikut ini adalah beberapa tujuan utamanya:

1. Mengantisipasi Piutang Tak Tertagih

Tujuan utama cadangan ini adalah untuk memperkirakan potensi kerugian dari piutang yang tidak dapat ditagih.

Dengan adanya pencadangan, perusahaan tidak langsung membebankan kerugian saat piutang benar-benar gagal ditagih, melainkan sudah disiapkan sebelumnya.

2. Menyajikan Nilai Piutang Secara Realistis

Cadangan kerugian piutang membantu menyajikan nilai piutang bersih dalam neraca.

Nilai piutang dikurangi dengan cadangan sehingga mencerminkan estimasi yang lebih wajar terhadap aset lancar yang sebenarnya bisa direalisasikan.

3. Menerapkan Prinsip Kehati-hatian (Prudence)

Dalam akuntansi, prinsip kehati-hatian sangat penting untuk mencegah penyajian aset atau laba yang terlalu tinggi.

Cadangan ini berfungsi untuk meminimalkan risiko overstatement aset dan laba.

4. Menjaga Konsistensi Pelaporan Keuangan

Pencatatan cadangan kerugian piutang secara berkala menciptakan konsistensi dalam pengakuan beban kerugian, sehingga laporan keuangan tidak berfluktuasi tajam hanya karena piutang tak tertagih muncul tiba-tiba.

Metode Perhitungan Cadangan Kerugian Piutang Tak Tertagih

ilustrasi cadangan kerugian piutang. source envato

Beberapa hal penting yang wajib diperhatikan dalam hal menggunakan cara penghitungan cadangan kerugian adalah dengan metode cadangan piutang tidak tertagih adalah:

1. Jumlah Penjualan

Jika kerugian tersebut disangkut pautkan dengan proses penilaian laba atau cadangan kerugian piutang di dalam laporan laba rugi perusahaan,

Maka dasar perhitungan kerugian piutang adalah jumlah penjualannya, yaitu dengan melakukan pendekatan pendapatan – biaya.

Bentuk kerugian piutang ini dihitung dengan metode mengkalikan persentase tertentu dengan jumlah penjualan yang ada pada periode tersebut.

Bentuk persentase kerugian ini dihitung dari adanya perbandingan piutang yang dihapus dengan jumlah penjualan yang ada pada tahun lalu.

Selanjutnya, disesuaikan dengan keadaan di tahun yang bersangkutan.

Kerugian piutang ini terjadi karena adanya suatu penjualan kredit, untuk itu sebaiknya kerugian piutang pun harus bisa dihitung dari penjualan kredit.

Padahal, ada juga penjualan kredit dan tunai, maka untuk lebih praktisnya maka persentase kerugian piutang ini harus didasarkan pada nilai penjualan yang ada pada periode bersangkutan.

Bentuk taksiran kerugian piutang ini lalu selanjutnya harus dibebankan pada rekening kerugian piutang dan kredit nya adalah dalam bentuk rekening cadangan kerugian piutang yang tidak tertagih.

2. Saldo Piutang

Jika yang digunakan sebagai dasar perhitungan kerugian piutang adalah saldo piutang, maka arahnya adalah dengan menilai aktiva secara teliti menggunakan pendekatan aktiva-utang.

Baca juga: Mengenal Persentase Keuntungan dan Kerugian Serta Cara Menghitungnya

Cara Menghitung Cadangan Kerugian Piutang Tak Tertagih

ilustrasi cadangan kerugian piutang. source envato

Lantas bagaimana cara menghitung cadangan kerugian piutang? Setidaknya, ada tiga cara yang bisa Anda lakukan untuk menghitung cadangan piutang tidak tertagih atas dasar piutang akhir periode, yaitu:

1. Meningkatkan Saldo Normal Cadangan Kerugian Piutang

Setidaknya ada dua metode dalam menghitung cadangan piutang tidak tertagih, yaitu:

Persentase Kerugian Piutang Tidak Tertagih

Persentase Kerugian yang ditetapkan x saldo Piutang

Terdapat dua komponen utama yang harus diketahui dalam menggunakan rumus ini, yaitu persentase kerugian yang ditetapkan, dan juga saldo piutang.

Bila hanya ada salah satunya saja, maka rumus ini tidak bisa Anda gunakan, terlebih lagi bila kedua komponen tersebut tidak diketahui.

Saldo Rekening Cadangan Kerugian Piutang Tidak Tertagih

Rumus yang bisa digunakan adalah sebagai berikut:

Persentase Kerugian +/- Saldo Rekening Cadangan Kerugian Piutang

Pun sama halnya dengan rumus yang kedua ini, terdapat dua hal penting yang harus diketahui, yakni persentase kerugian dan juga saldo rekening cadangan piutang yang tidak tertagih.

Bila salah satunya tidak ada, maka rumus tersebut tidak bisa digunakan.

Contoh Perhitungan Cadangan Kerugian Piutang:

Di tanggal 31 Desember 2015, diketahui saldo rekening piutang milik perusahaan PT MCC adalah senilai Rp. 15.000.000,-.

Sedangkan saldo kredit rekening cadangan piutang tak tertagihnya adalah senilai Rp. 15.000,- dengan persentase kerugian piutang yang ditetapkan senilai 2%.

Berdasarkan hal tersebut, maka perhitungan dan juga jurnal piutang tidak tertagih serta jurnal cadangan piutang tidak tertagihnya adalah sebagai berikut ini:

Berdasarkan contoh perhitungan dan juga pencatatan jurnal umum tersebut, maka diketahui saldo rekening cadangan piutang yang tidak tertagih adalah senilai Rp. 300.000,-.

Lalu, bisa kita tentukan juga bahwa jumlah piutang yang bisa ditagih adalah senilai = Rp. 15.000.000 – Rp. 300.000 = Rp. 14.700.000,-.

Tapi, kekurangan dari metode ini adalah jika diperhatikan dari sisi laporan laba rugi, maka tidak akan bisa menunjukkan kerugian yang sebenarnya berdasarkan periode tersebut.

Kenapa demikian? Karena dalam perhitungannya akan dipengaruhi dengan cadangan kerugian di periode sebelumnya.

Permudah kegiatan pencatatan, pemantauan, hingga pembayaran piutang Anda dengan Aplikasi Akuntansi Accurate Online, seluruh catatan piutang Anda dapat diakses secara real-time dimana saja dengan berhubung dengan internet.

Baca juga: Langkah Awal Menggunakan Accurate Online untuk Pembukuan Bisnis

2. Menambah Cadangan Kerugian Piutang

Untuk metode menghitung cadangan piutang yang tidak tertagih ini hampir sama dengan cara sebelumnya, bedanya hanya tidak memperhatikan saldo rekening cadangan dan kerugian saja.

Berikut ini adalah rumusnya

Persentase Kerugian Piutang X Saldo Piutang

Berdasarkan data perhitungan dan juga pencatatan sebelumnya, maka perhitungan dan juga ayat jurnal penyesuaian cadangan kerugian piutang yang tidak tertagih adalah sebagai berikut:

Berdasarkan contoh di atas, maka bisa kita perhatikan dengan jelas bahwa saldo akun cadangan kerugian tidak tertagihnya adalah senilai Rp 315.000,- .

Selain itu, Anda juga bisa menghubungkan nilai kerugian piutang pada periode tersebut dengan saldo piutang tanpa harus terpengaruh dengan perhitungan cadangan kerugian pada periode sebelumnya.

Namun, metode ini memiliki dua kekurangan. Pertama, tidak mampu memberikan informasi jumlah piutang yang bisa ditagih.

Kedua, sangat mungkin terjadi dua kali pembebanan kerugian piutang jika pada akhir periode yang bersangkutan masih terdapat berbagai piutang lain pada tahun sebelumnya yang sudah dihitung nilai kerugiannya.

Tapi, Anda tidak perlu khawatir lagi, karena kelemahan tersebut masih bisa dihilangkan dengan cara menghitung saldo piutang yang terdapat pada periode tersebut.

Baca juga: Kompensasi Kerugian Fiskal dan Cara Menghitungnya

3. Menaikkan Cadangan Melalui Analisa Umur Piutang

Metode ini bisa dilakukan dengan cara membuat klasifikasi umur piutang dari pelanggan.

Cara selanjutnya adalah dengan menentukan persentase kerugian piutang pada setiap klasifikasi umur piutang itu sendiri. Sehingga, nantinya akan diketahui jumlah taksiran kerugian piutang.

Nilai kerugian piutang yang terdapat pada periode bersangkutan ini adalah hasil dari adanya penjumlahan taksiran kerugian yang dikurangi atau ditambahkan saldo rekening kerugian piutang.

Berikut ini adalah langkah perhitungan dan juga pencatatan jurnal transaksinya.

1. Buat Analisa Umur Piutang

Hal pertama yang harus dilakukan adalah membuat analisa umur piutang. Berikut ini adalah contoh datanya:

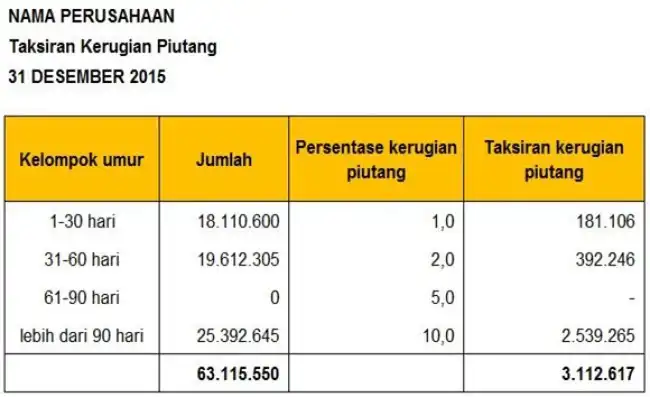

2. Buat Taksiran Kerugian Piutang

Berdasarkan analisa umur piutang yang sebelumnya sudah dibuat, maka selanjutnya harus dihitung kerugian piutang.

Penghitungan dilakukan pada setiap klasifikasi umur piutang dengan menggunakan nilai persentase yang sebelumnya sudah ditetapkan.

Berikut ini adalah contoh taksiran kerugian piutang tersebut:

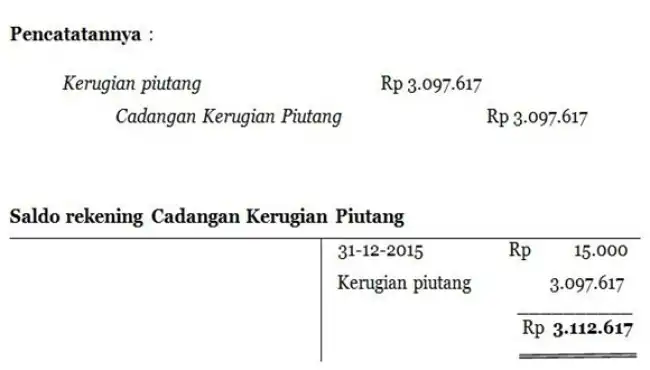

Berdasarkan tabel tersebut, maka kita bisa memperoleh jumlah estimasi kerugian piutang hingga akhir periode yang bersangkutan, yakni senilai Rp. 3.112.617.

Jadi, jika saldo rekening cadangan kerugian piutang debet, maka harus ditambah. Jika, saldonya dari rekening kredit, maka harus dikurang.

Berdasarkan pada contoh dari data sebelumnya, maka di tanggal 31 Desember 2015, saldo kredit rekening yang terdapat pada cadangan piutang tidak tertagih adalah senilai Rp. 15.000,-.

Sehingga, kerugian piutangnya adalah senilai:

= Rp. 3.112.617 – Rp. 15.000 = Rp. 3.097.617

Dengan menggunakan cara ini, maka jumlah piutang yang harus dilaporkan pada laporan neraca keuangan akan lebih mendekati kenyataan,

Karena metode ini dilakukan dengan penaksiran untuk setiap debitur.

Baca juga: Mengenal Jenis-jenis Utang dan Tips Mengelolanya Secara Efektif

FAQ Seputar Cadangan Kerugian Piutang

Cadangan kerugian piutang termasuk aset apa?

Cadangan kerugian piutang bukan aset, melainkan akun kontra-aset yang mengurangi nilai akun Piutang Usaha di neraca. Piutang bersih = Piutang Kotor – CKP.

Bagaimana cara kerja cadangan kerugian piutang?

CKP dibuat berdasarkan estimasi kerugian piutang:

- Saat periode berjalan, perusahaan mengakui beban kerugian piutang.

- Dicatat sebagai Beban Kerugian Piutang (debit) dan Cadangan Kerugian Piutang (kredit).

- Jika ada piutang yang benar-benar tidak tertagih, piutang tersebut dihapuskan dengan mengurangi akun CKP, tanpa menambah beban lagi.

Apakah cadangan kerugian piutang dikoreksi fiskal?

Ya, cadangan kerugian piutang bisa menjadi objek koreksi fiskal positif jika tidak memenuhi syarat perpajakan (misalnya tidak dapat dibuktikan secara memadai).

Oleh karena itu, pencadangan harus sesuai dengan ketentuan Peraturan Direktorat Jenderal Pajak (DJP) agar bisa diakui sebagai pengurang penghasilan bruto.

Baca juga: Laporan Keuangan: Pengertian, Contoh, dan Fungsinya Untuk Bisnis Anda

Kesimpulan

Manajemen piutang usaha harus bisa dilakukan secara baik dan juga benar, agar tidak mengganggu kegiatan perusahaan.

Pelaksanaan manajemen peluang usaha yang baik bisa dimulai dari proses memberikan piutang pada konsumen, penagih sampai pada proses pencatatan akuntansi.

Nah, salah satunya adalah mengelola kerugian piutang usaha.

Dan kita sebelumnya sudah membahas secara lengkap, mulai dari pengertian cadangan piutang, sampai dengan pencatatan jurnal akuntansi.

Namun, bila Anda masih kesulitan untuk mencatat jurnal akuntansi atau kesulitan untuk melakukan kegiatan akuntansi lainnya, maka gunakanlah software akuntansi dan bisnis Accurate Online.

Software akuntansi yang sudah dipercaya oleh lebih dari ratusan ribu pengusaha ini mampu membantu kegiatan akuntansi Anda dengan berbagai fitur dan tampilan dashboard yang mudah digunakan.

Selain itu, aplikasi ini juga mampu menyiapkan lebih dari 200 jenis laporan keuangan pada Anda.

Tertarik? Anda bisa langsung menikmati Accurate Online selama 30 hari dengan klik tautan gambar di bawah ini.